Science et nature

Financement des biotechnologies : l’espoir au bout du tunnel !

After a difficult three years, biotech financing may slowly be returning to health. Credit: Norman Price / Alamy Stock Photo “It was the best of times, it was the worst of times,” wrote Charles Dickens in A Tale of Two Cities. The same might be said for biotech financing today. On the plus side: flourishing

La Renaissance du Financement Biotech : Un Équilibre Précaire

Après une période tumultueuse de trois ans, le financement dans le secteur biotechnologique semble amorcer un retour à la normale.

Un État des Lieux Contrasté

Charles Dickens a écrit dans Un Conte de Deux Villes : « C’était le meilleur des temps, c’était le pire des temps. » Cette citation pourrait parfaitement s’appliquer à la situation actuelle du financement biotech.

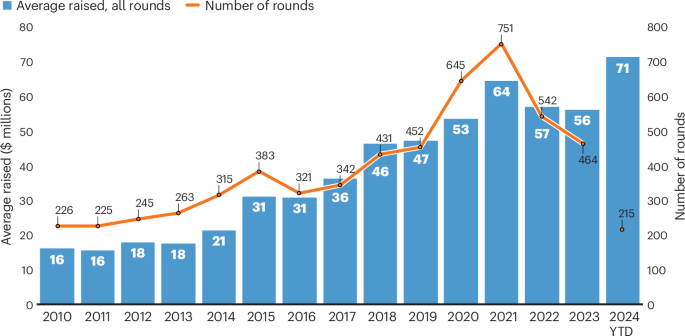

D’un côté, nous observons une innovation florissante, une activité de fusions et acquisitions (M&A) dynamique, et des montants moyens de financement pour les biotechs privées atteignant des sommets inédits depuis 15 ans. En revanche, les marchés publics demeurent timides et les investisseurs en capital-risque (VC) se montrent prudents, peinant à lever de nouveaux fonds dans ce qu’Antoine Papiernik, président et associé directeur de Sofinnova, décrit comme « l’environnement le plus difficile que j’ai jamais vu » pour le financement en capital-risque. De nombreuses entreprises biopharmaceutiques se retrouvent coincées dans un cycle de déclin prolongé.

Des Destins Divergents

Trois ans après le début de la chute des sommets historiques atteints durant la pandémie, le secteur biotechnologique présente des fortunes très variées. Les entreprises et investisseurs qui possèdent des actifs en phase clinique, susceptibles d’intéresser les grandes entreprises pharmaceutiques, se distinguent des autres. En revanche, les groupes en phase précoce, qui n’ont pas encore prouvé leur concept, se retrouvent en difficulté.

Le capitalisme accentue l’écart entre ceux qui réussissent et ceux qui peinent. Les entreprises et investisseurs bien positionnés peuvent attirer des fonds, des talents et des entrepreneurs, comme le souligne Sander Slootweg, associé directeur de Forbion, une société de capital-risque basée à Naarden, aux Pays-Bas. Des équipes expérimentées dans des domaines thérapeutiques en forte demande parviennent à lever des montants conséquents, comme les 400 millions de dollars levés en mars 2024 par Mirador Therapeutics, une startup spécialisée dans l’immuno-inflammation, fondée par Mark McKenna, ancien PDG de Prometheus Biosciences, racheté par Merck & Co. pour 10,8 milliards de dollars en 2023. De même, Seaport Therapeutics, axée sur la neuropsychiatrie, a levé 100 millions de dollars le mois suivant, dirigée par Daphne Zohar, cofondatrice de Karuna, acquise par Bristol Myers Squibb pour 14 milliards de dollars fin 2023.

Les Défis des Biotechs en Difficulté

Les biotechs et investisseurs laissés pour compte, notamment ceux en phase précoce ou moins chanceux, doivent se restructurer, refinancer dans des conditions moins favorables, fusionner ou fermer leurs portes. « Le financement de l’innovation en phase précoce a été très difficile », déclare David Schilansky, cofondateur et PDG de Home Biosciences, un financeur de semences et constructeur biotech européen.

Des Signes d’Espoir

Cependant, des signes d’un renouveau pourraient émerger. L’introduction en bourse (IPO) de Rapport Therapeutics, axée sur le système nerveux central, a levé 174 millions de dollars en juin, devenant l’une des rares à voir son action augmenter. Bien que les IPO biotech restent rares en 2024, les montants levés au cours du premier semestre dépassent déjà ceux de 2022 et 2023. Le capital-risque d’entreprise commence à soutenir l’innovation en phase précoce, projetant un financement total de 28 milliards de dollars pour l’ensemble de l’année dans le secteur biopharma. Bien que ce chiffre ne dépasse pas les niveaux élevés de 2020 ou 2021, il représente une croissance significative par rapport à 2019, avant la pandémie.

Une Relance du Financement en Vue

Certains VCs parviennent à lever de nouveaux fonds : Flagship Pioneering a levé 3,6 milliards de dollars en juillet, tandis que Foresite Capital a clôturé un fonds de 900 millions de dollars en juin 2024. Des dépôts auprès de la SEC suggèrent également qu’Arch Venture Partners est en train de lever plusieurs milliards de dollars. Si cette tendance se maintient, 2024 pourrait voir l’émergence de 20 milliards de dollars de nouveaux fonds axés sur la biotech, selon la banque d’investissement Stifel. Bien que ce montant soit inférieur aux 31 milliards de dollars de 2021, il représente tout de même une avancée significative par rapport à la décennie précédente.

Le Rôle Crucial des Grandes Entreprises Pharmaceutiques

Les grandes entreprises pharmaceutiques disposent encore d’environ 1 trillion de dollars à investir, selon un rapport récent d’Ernst & Young, ce qui en fait des alliées précieuses pour les biotechs alors que les marchés publics restent tendus. Certaines de ces entreprises doivent combler des lacunes de vente importantes, notamment avec l’expiration des brevets de médicaments phares comme Keytruda de Merck. D’autres, comme Novo Nordisk et Eli Lilly, bénéficient d’un afflux de liquidités grâce à leurs franchises respectives dans l’obésité et le diabète. Les biotechs qui s’alignent sur les besoins des grandes entreprises pharmaceutiques ont de bonnes chances de succès, selon Papiernik.

Une Évolution des Taux d’Intérêt

Enfin, les taux d’intérêt, qui ont augmenté depuis fin 2021 et ont détourné les investisseurs des actifs risqués comme la biotech, semblent désormais se stabiliser ou même diminuer. « La situation n’est pas facile pour une petite biotech cherchant à lever des fonds, mais les choses évoluent dans la bonne direction », conclut Allan Marchington.

Des Gagnants Plus Importants, Plus Rapidement

Les levées de fonds dans le secteur de la biotechnologie sont moins fréquentes, mais de plus en plus conséquentes. En 2024, le montant moyen des financements privés (hors tours de financement de démarrage) s’élève à près de 90 millions de dollars. Au moins 50 entreprises ont déjà réussi à lever des fonds de 100 millions de dollars ou plus cette année, selon les données d’Endpoints.

Une des raisons de cette dynamique où les plus grands gagnent tout est la préférence des investisseurs pour les programmes en phase avancée. Cela reflète la quête des grandes entreprises pharmaceutiques pour des actifs dans des marchés vastes et compétitifs tels que l’obésité, les maladies auto-immunes et la neurologie, suffisamment importants pour compenser les pertes de revenus causées par des médicaments plus anciens. Les acheteurs pharmaceutiques recherchent des preuves claires de différenciation clinique, ce qui pousse les capital-risqueurs à financer les entreprises plus longtemps et de manière plus généreuse. Tim Haines, partenaire exécutif chez Abingworth, souligne que nous entrons dans une ère où une plus grande part des investissements en capital-risque est dirigée vers des actifs cliniques plutôt que précliniques, une tendance qui devrait se poursuivre tant que les marchés publics resteront fragiles.

En 2024, un quart des tours de financement de série A dépassent les 100 millions de dollars, et le montant moyen d’un tour de série A est de 80 millions de dollars, soit plus du double de la moyenne d’il y a cinq ans. Cela réduit la pression pour lever des fonds supplémentaires lors des séries B ou C, selon Haines.

De nombreux tours de série A soutiennent des entreprises ayant acquis des actifs cliniques dans des domaines thérapeutiques attractifs, dirigées par des équipes de direction expérimentées. Bien que le cancer continue de dominer les investissements en capital-risque, des domaines comme l’obésité, la neurologie, l’immunologie ou l’intelligence artificielle attirent également beaucoup d’attention, avec des tours de financement souvent sursouscrits, selon Naveed Siddiqi, partenaire senior chez Novo Holdings.

Une Ruée Vers l’Or dans l’Obésité

La ruée vers l’or dans le domaine de l’obésité, initiée par les thérapies basées sur les agonistes GLP-1 de Novo et Lilly, attire de nombreux investisseurs. Metsera a émergé en avril 2024 avec un portefeuille d’actifs en obésité et a levé 290 millions de dollars en financement de démarrage et de série A, dirigé par Arch Venture Partners et Population Health Partners. Hercules CM NewCo a attiré 400 millions de dollars de Bain, RTW et Atlas Venture pour un portefeuille d’actifs basés sur GLP-1 acquis en Chine. Marea Therapeutics, incubée par Third Rock Ventures, a lancé en juin, attirant 190 millions de dollars (séries A et B) pour faire progresser un anticorps ciblant ANGPTL4, déjà en phase 2 pour des dysfonctionnements métaboliques.

Rapport, nouvellement coté, a émergé en 2023 avec un actif clinique de Johnson & Johnson pour des troubles de la saisie ; il a levé 100 millions de dollars en série A et 150 millions de dollars supplémentaires en série B en quelques semaines, capitalisant sur un regain d’intérêt pour les médicaments du système nerveux central. L’équipe fondatrice provient de Cerevel Therapeutics, désormais partie intégrante d’AbbVie. VectorY Therapeutics, basé à Amsterdam, a levé 138 millions de dollars en série A pour faire progresser son anticorps délivré par un virus adéno-associé (AAV) pour la sclérose latérale amyotrophique, une maladie neurodégénérative rare.

L’immunologie représente également un domaine prometteur pour les acheteurs potentiels. La société de capital-risque Medicxi, basée à Londres, a constitué un portefeuille de six entreprises axées sur l’immunodermatologie, ainsi qu’un financement de 100 millions de dollars pour créer Alys Pharmaceuticals en février 2024. L’inflammation et l’immunologie suscitent un intérêt considérable de la part des entreprises pharmaceutiques, en raison des multiples indications et voies d’action dans ce domaine. Selon Francesco de Rubertis, partenaire chez Medicxi, « l’obésité est en vogue, mais il est beaucoup plus difficile d’y pénétrer si vous n’êtes pas déjà un acteur établi ».

Augmentation des Tours de Financement de Démarrage

La diminution des tours de série A, mais leur augmentation en taille, entraîne également une inflation des tours de financement de démarrage. Sören Møller, partenaire gérant chez Novo Seeds à Copenhague, explique que « nous devons investir plus de temps, d’efforts et d’argent dans les projets de démarrage pour garantir que nos entreprises figurent parmi les ‘possédants’ en matière d’attraction de financements ultérieurs ». Une situation similaire se présente chez Third Rock, où Jeff Tong, partenaire, indique que « nous gardons les entreprises plus longtemps à l’intérieur, afin qu’elles soient plus proches de la ligne lorsqu’elles émergent ».

Les tours de financement de démarrage plus importants ne sont pas uniquement réservés aux groupes axés sur les actifs. Les bonnes plateformes, associées aux bonnes équipes, peuvent également réussir. La technologie basée sur les macrocycles d’Orbis Medicines a attiré un investissement de 28 millions de dollars en financement de démarrage de Novo et Forbion en février, dépassant la taille de tour typique de 8 à 12 millions d’euros. Les médicaments oraux à macrocycle d’Orbis, basés sur des échafaudages cycliques composés de 4 ou 5 acides aminés, ont de larges applications dans divers domaines de la maladie. Leur flexibilité et leur précision de ciblage séduisent également ceux qui développent des modalités multicomposantes telles que les conjugués anticorps-médicaments (ADCs) et les thérapies radioligand.

Le parcours de gestion est un élément clé dans le paysage bifurqué d’aujourd’hui : les investisseurs qui engagent des sommes plus importantes souhaitent soutenir des équipes éprouvées. Christian Heinis, co-fondateur et membre du conseil d’administration d’Orbis, également professeur associé à l’École Polytechnique fédérale de Lausanne, est également derrière Bicycle Therapeutics, cotée au Nasdaq, dont les peptides en boucle, conçus pour combiner les meilleures caractéristiques des biologiques et des petites molécules, ont permis à Bicycle de lever l’un des plus gros investissements privés en actions publiques de l’année.

L’importance des modalités : ADC plutôt que CGT

Les acteurs du secteur des ADC (Anticorps-Drug Conjugates) parviennent à contourner la règle des investisseurs qui privilégient uniquement les actifs cliniques. Tubulis, une entreprise basée à Munich, a levé 139 millions de dollars en mars pour faire progresser ses ADC axés sur le cancer vers une preuve de concept. (Le premier patient d’un essai clinique de phase 1/2a sur le cancer de l’ovaire a été traité en juin.) De son côté, Pheon Therapeutics a réussi à lever 120 millions de dollars en mai 2024. Les investisseurs sont attirés par l’appétit des grandes entreprises pharmaceutiques pour les ADC : en 2023, plusieurs dizaines de milliards de dollars ont été investis dans des fusions et acquisitions ainsi que des partenariats axés sur les ADC, y compris l’acquisition de Seagen par Pfizer pour 43 milliards de dollars et le partenariat d’AbbVie avec ImmunoGen pour 10 milliards de dollars. Cette dynamique se poursuit cette année, avec l’achat d’Ambrx par Johnson & Johnson pour 2 milliards de dollars et l’accord de Genmab avec ProfoundBio pour 1,8 milliard de dollars.

Les entreprises développant des thérapies par radioligands (RLT) — des isotopes radioactifs associés à des ligands ciblant le cancer — se trouvent également dans le camp des gagnants. Les résultats positifs de Lutathera (dotatate de lutétium-177) commercialisé par Novartis pour les tumeurs neuroendocrines gastro-entéro-pancréatiques et de Pluvicto (vipivotide tetraxetan de lutétium-177) dans le cancer de la prostate métastatique ont mis en lumière les avantages des RLT. Ces traitements sont moins susceptibles de rencontrer les mécanismes de résistance habituels aux médicaments, car certaines radiations détruisent les deux brins d’ADN, laissant peu de place aux altérations génomiques qui pourraient permettre aux cellules cancéreuses d’échapper aux rayons toxiques. De plus, les RLT offrent une qualité unique de « voir ce que vous traitez », car les isotopes peuvent être suivis à l’aide d’outils d’imagerie nucléaire.

De nouveaux isotopes et des chimies de conjugaison alimentent un pipeline de RLT en expansion, accompagné de financements correspondants.

Les entreprises de thérapie cellulaire et génique (CGT) rencontrent des difficultés. Les montants des investissements, le nombre de financements et la taille moyenne des tours de table ont tous chuté de manière significative, en raison des obstacles cliniques, de fabrication et commerciaux. « Nous pensions avoir résolu les problèmes de fabrication et d’évolutivité d’ici maintenant, mais ce n’est pas le cas », a déclaré Miquel Vila-Perelló, co-fondateur et PDG de SpliceBio, lors d’une conférence en avril. « Cela s’est avéré plus complexe que nous ne l’avions imaginé », a ajouté Arnaud Autret, responsable des opérations européennes chez Illumina Ventures.

Pour obtenir des financements dans ce domaine, il est essentiel de présenter des données cliniques. Beacon Therapeutics, basé à Londres, a levé 170 millions de dollars lors d’un tour de financement de série B en juillet 2024 pour faire avancer sa thérapie génique de phase 2/3 pour la rétinite pigmentaire liée à l’X. Forbion a dirigé ce tour, soutenu par des investisseurs existants, dont Syncona, qui s’était auparavant concentré sur la CGT mais a depuis élargi son champ d’action.

L’intelligence artificielle (IA) continue de transformer le secteur biopharmaceutique — non pas en tant que nouvelle modalité, mais en promettant de révolutionner tout, de la conception de médicaments à la sélection des patients et à la prestation de soins, entraînant une frénésie d’investissement plus large. Xaira Therapeutics, dont l’ambition est de bouleverser la R&D grâce à l’IA, a levé un montant record de 1 milliard de dollars lors d’un tour de financement de série A en avril 2024, soutenu par Arch Venture Partners et Foresite Labs, ainsi qu’une douzaine d’autres investisseurs. C’est l’engagement de financement initial le plus important de l’histoire d’Arch, selon Robert Nelsen, directeur général et co-fondateur de Xaira. Xaira est moins une startup biotechnologique qu’une coalition de scientifiques de premier plan, de développeurs de médicaments et de plateformes disruptives.

L’IA attire également des investisseurs technologiques vers la biotechnologie. EvolutionaryScale, une entreprise de conception de protéines alimentée par l’IA, fondée en juin 2024 par d’anciens scientifiques de Meta, a levé 142 millions de dollars lors d’un tour de financement initial, soutenue par des investisseurs technologiques tels qu’Amazon Web Services et le fonds de capital-risque de Nvidia. Les entreprises utilisant l’IA et l’apprentissage automatique pour la recherche en santé et la découverte de médicaments sont en passe de lever plus de fonds de capital-risque en 2024 que lors de toute autre année, à l’exception de 2021.

Des choix difficiles pour les entreprises intermédiaires

Pour la plupart des biotechs — c’est-à-dire celles qui ne lèvent pas des montants supérieurs à la moyenne lors de leurs tours de financement de série A ou seed — la situation est délicate. Beaucoup d’entre elles cherchant des financements de série B ou C sont contraintes d’accepter des valorisations inférieures à celles de leurs tours précédents, gonflés par la pandémie, surtout si elles manquent de données de preuve de concept. Cela explique pourquoi de nombreux investisseurs ont perdu de l’argent et pourquoi leurs bailleurs de fonds — les partenaires limités — sont réticents à contribuer à de nouveaux fonds. « Les investisseurs dans des projets précliniques ou en phase clinique précoce restent très sélectifs », déclare Roel Bulthuis, associé directeur chez Syncona.

Ce terrain d’entente entre les startups et la validation clinique est celui où l’héritage de l’exubérance pandémique a eu le plus d’impact. Et cela n’est pas encore complètement résolu. Jusqu’au début de 2024, certains investisseurs avaient des fonds de réserve suffisants pour protéger leurs participations privées avec des tours de financement de transition. « De nos jours, les réserves sont plus petites », explique Papiernik de Sofinnova. Les corrections de valorisation — qui étaient, dans l’immédiat après-pandémie, visibles uniquement dans les prix des actions des biotechs cotées — ont maintenant atteint les biotechs privées, alors que des caisses vides obligent à faire face à la réalité d’un tour de financement privé de suivi. Dans certains cas, les investisseurs existants accepteront une valorisation inférieure pour maintenir l’entreprise à flot. D’autres pourraient fusionner des entreprises de leur portefeuille. Toutes ne survivront pas.

« Il est temps de faire des choix. Le nettoyage n’est pas terminé », déclare Papiernik.

Malgré la douleur, les investisseurs spécialisés de longue date s’accordent à dire qu’une purge est souhaitable. Bruce Booth d’Atlas Venture a salué en avril 2024 la baisse de la création de startups au cours du premier trimestre de cette année, citant les dommages causés lorsque des talents restreints sont répartis sur trop d’entreprises. « Concentrer les talents de haute qualité, qui sont rares, dans moins d’entreprises sera collectivement bénéfique pour le secteur », a-t-il écrit sur son blog Life Sci VC.

Le capital-risque d’entreprise : un soutien essentiel en Europe

Des inquiétudes émergent quant à l’évolution du capital-risque, qui tend vers des fonds plus importants et des cycles d’investissement plus courts, ce qui pourrait avoir des conséquences néfastes à long terme. « Les investisseurs ont d’autres options — des entreprises plus avancées avec des valorisations plus basses — ce qui détourne des fonds et de l’attention des entreprises en phase de démarrage qui ont un besoin urgent de financement », explique Bulthuis de Syncona. Ce problème est particulièrement marqué en Europe, qui ne dispose pas de la même diversité de bâtisseurs d’entreprises bien financés que les États-Unis, à l’exception de quelques cas comme BioGeneration Ventures, Novo Seeds ou Syncona.

Cependant, le capital-risque d’entreprise prend de l’ampleur. « Lorsque l’argent se fait rare, nos téléphones commencent à sonner », déclare Hakan Goker, directeur général de M Ventures, la branche de capital-risque de Merck KGaA à Darmstadt, en Allemagne. « C’est une relation cyclique » entre les investisseurs d’entreprise et institutionnels, précise Goker, mais alors que ces derniers se tournent vers des investissements en aval, les bras d’investissement des entreprises pharmaceutiques deviennent cruciaux pour la création d’entreprises et le soutien aux phases précoces. « Ils sont l’un des rares participants stables sur le marché », ajoute Bulthuis, qui a précédemment travaillé dans le capital-risque d’entreprise.

M Ventures et AbbVie Ventures ont tous deux participé, aux côtés de Sofinnova, à un tour de financement de 21,5 millions de dollars pour Disco Pharmaceuticals, basé à Cologne, en janvier 2024. La technologie de Disco identifie à grande échelle les protéines de surface des cellules cancéreuses, ouvrant de nouvelles cibles pour les domaines émergents des anticorps conjugués et bispécifiques. En mars 2024, la société suédoise Asgard Therapeutics, spécialisée dans l’immunothérapie préclinique, a levé 37,8 millions de dollars, presque exclusivement grâce à des fonds de capital-risque d’entreprise et des fonds gouvernementaux, qui restent des piliers de l’investissement précoce en Europe. En mai, BMS Ventures a rejoint un tour de financement prolongé pour NeoPhore, une entreprise préclinique basée à Altrincham, au Royaume-Uni, dont les médicaments générant des néoantigènes à petites molécules sont positionnés comme des immunothérapies anticancéreuses de nouvelle génération. BMS Ventures a collaboré avec Astellas Venture Management et d’autres fonds de capital-risque non pharmaceutiques.

Lilly Ventures et Novo Ventures sont particulièrement bien placés pour soutenir l’écosystème en phase précoce, grâce aux bénéfices de leurs sociétés mères dans le domaine des thérapies contre l’obésité. Novo Ventures bénéficie d’un capital perpétuel de son entreprise mère, Novo Holdings, qui possède également Novo Nordisk, et a investi plus de 300 millions de dollars dans la biotechnologie depuis janvier 2024. (Novo Holdings fait partie de la Fondation Novo Nordisk, l’un des plus grands investisseurs en santé au monde.)

Les 2,2 milliards de dollars levés par les entreprises biopharmaceutiques et de plateformes européennes au premier semestre 2024 mettent la région sur la voie de dépasser toutes les années sauf 2021. Cependant, l’Europe souffre encore d’un manque de financement en phase avancée. C’est là que se situe le plus grand écart avec les États-Unis, selon Vanessa Carle, associée senior chez Forbion, l’un des rares investisseurs européens disposant d’un fonds de croissance dédié. L’Europe a besoin de davantage de fonds de croissance car « lorsque les investisseurs américains viennent [en Europe], ils exigent souvent un investisseur européen principal » pour les aider à naviguer dans l’environnement local de financement et de R&D.

L’attrait des investisseurs américains pour l’Europe grâce à la tech-bio

Les investisseurs américains se tournent vers l’Europe, attirés par la révolution tech-bio dans des hubs émergents comme Londres, où Flagship Pioneering et OrbiMed ont ouvert des bureaux en 2023. « Londres devient un véritable centre pour les entreprises de R&D pharmaceutique utilisant l’IA et l’apprentissage automatique », déclare James Field, PDG et fondateur de LabGenius, basé à Londres, qui utilise l’apprentissage automatique pour concevoir et générer de nouveaux anticorps. M Ventures a dirigé un tour de financement de 44,6 millions de dollars en mai 2024.

Recursion, une entreprise américaine spécialisée dans la recherche de médicaments assistée par IA, dont l’introduction en bourse de 500 millions de dollars a été la deuxième plus importante de 2021, a récemment annoncé son intention d’ouvrir des bureaux dans le quartier King’s Cross de Londres, attirée par la concentration de talents interdisciplinaires dans les domaines de la technologie, de la biologie et de la chimie. Des entreprises comme Google, Merck & Co., AstraZeneca et l’Institut Francis Crick se trouvent à proximité, tout comme des investisseurs européens de premier plan comme Sofinnova, qui a lancé un fonds de 200 millions de dollars pour les médicaments numériques fin 2023.

Le gouvernement britannique promeut activement l’essor de Londres en tant que centre biotechnologique et d’IA, offrant un soutien financier et politique. Fin 2023, il a signé un protocole d’accord avec Flagship Pioneering pour identifier des opportunités d’innovation, collaborer avec des bases de données nationales comme UK Biobank et trouver des sites de fabrication pour les entreprises de Flagship. Les gouvernements à travers l’Europe intensifient leurs efforts pour stimuler la biotechnologie locale.

La Chine : un réservoir d’opportunités

Le secteur biopharmaceutique chinois n’échappe pas aux difficultés rencontrées par ses homologues occidentaux. Les introductions en bourse sont rares et une crise économique a affecté les investissements en capital-risque. Cependant, alors que les biopharmaceutiques chinois passent de suiveurs rapides à innovateurs, il existe « un réservoir d’opportunités » pour les investisseurs occidentaux prêts à naviguer dans la tempête géopolitique, selon de Rubertis de Medicxi.

La qualité des actifs chinois s’améliore, mais ils restent sous-évalués par rapport à leurs homologues américains, en partie en raison d’un manque de capital local. Cela attire les investisseurs occidentaux à la recherche d’actifs dans des secteurs saturés. Par exemple, Jiangsu Hengrui Pharmaceuticals a fourni des actifs cliniques basés sur le GLP-1 à Hercules CM NewCo, et Aiolos Bio — acquis par GlaxoSmithKline en janvier pour 1 milliard de dollars — a reçu un anticorps à longue durée d’action pour la lymphopoïétine stromale thymique en phase 2 pour l’asthme. La nouvelle unité d’ADC de Genmab, ProfoundBio, bien que basée à Seattle, a été cofondée par un scientifique chinois et mène des activités de R&D en Chine.

Medicxi a dirigé en avril 2024 un tour de financement de 62 millions de dollars pour D3 Bio, basé à Shanghai, dont l’inhibiteur KRAS-G12C de nouvelle génération en phase 2 pourrait surpasser le Krazati de Mirati Therapeutics. « Nous étions si enthousiasmés par la molécule que nous voulions investir » malgré le risque politique, déclare de Rubertis.

Cependant, ce risque est considérable. Sa manifestation la plus marquante est la loi BIOSECURE des États-Unis, qui vise à limiter ou à rompre les liens avec les entreprises chinoises dans des secteurs sensibles comme la biotechnologie. Bien que le projet de loi n’ait pas encore été adopté par le Congrès, les experts s’attendent à ce qu’il le soit. Les entreprises occidentales cherchent déjà des moyens de se désengager de grandes organisations de développement et de fabrication sous contrat comme WuXi AppTec, qui est également actionnaire de D3 Bio.

Les investisseurs occidentaux ne peuvent ignorer l’« innovation incroyablement impressionnante » de la Chine, comme l’a souligné Jan van de Winkel, PDG de Genmab, dans un article récent. En 2020, RTW a fondé Jixing Pharmaceuticals à Shanghai, une entreprise qui acquiert des actifs occidentaux pour les développer sur le marché chinois. Peter Fong, partenaire chez RTW, a déclaré lors d’un événement en décembre 2023 que « l’innovation chinoise rattrape celle de l’Occident ». Il a ajouté qu’il existe une opportunité de transférer des technologies en Chine et de créer un centre de R&D mondial pour être prêt lorsque l’innovation chinoise atteindra celle de l’Occident.

D’autres acteurs du secteur gardent un œil attentif sur cette évolution. Selon Slootweg de Forbion, « nous recherchons activement des actifs chinois » qui pourraient améliorer les mécanismes d’action existants dans des domaines tels que les maladies métaboliques, l’inflammation, l’immunologie et le système nerveux central.

Une Nouvelle Ère

Après une année 2023 difficile, beaucoup s’accordent à dire, comme Naveed Siddiqi de Novo Ventures, que « la situation semble meilleure maintenant qu’à la même époque l’année dernière ». Cependant, l’amélioration dépend de la position de chacun. Les entreprises biopharmaceutiques et les investisseurs qui évoluent dans les bons secteurs et possèdent l’expérience adéquate disposent de plus de liquidités que jamais et d’opportunités riches à l’échelle mondiale. En revanche, d’autres continuent de faire face à des temps difficiles, les incertitudes macroéconomiques et géopolitiques mettant à l’épreuve la confiance des investisseurs.

Alors que le secteur biopharmaceutique passe de l’obscurité à l’aube, les entreprises européennes pourraient se révéler plus résilientes que certaines de leurs homologues américaines. Slootweg de Forbion affirme : « Nous sommes meilleurs pour nous en sortir avec moins ». Les entreprises européennes sont habituées à avoir peu ou pas d’accès aux marchés publics locaux et à s’appuyer davantage sur les fusions et acquisitions.

Pourtant, elles devront continuer à redoubler d’efforts pour attirer des financements. La tendance vers des tours de financement de plus en plus importants et donc plus sélectifs marque un « changement fondamental », selon Rob Woodman, partenaire de la société de capital-risque italienne Panakès. « Un tour de financement de 80 millions de dollars en Europe ne se démarque plus autant qu’auparavant. »

Cela représente une bonne nouvelle pour les entreprises européennes capables de proposer des projets suffisamment convaincants pour attirer des investisseurs, en particulier américains, loin des entreprises publiques américaines à des prix attractifs. En revanche, cela est moins favorable pour les autres.

Cependant, avec une dynamique de reprise qui se renforce et des avancées scientifiques, les sources de financement des investisseurs pourraient commencer à s’ouvrir davantage. Lorsque cela se produira, Siddiqi prédit qu’« il ne faudra pas longtemps pour que l’argent revienne dans le secteur. Nous ne devrions pas rester bloqués à regarder dans le rétroviseur. »

Général

Une éruption mystérieuse qui a changé le climat et rendu le soleil bleu : découverte d’une île reculée du Pacifique

Une découverte fascinante a été faite par des chercheurs concernant une éruption volcanique survenue en 1831, qui a modifié le climat et rendu le soleil bleu. En étudiant les cendres dans les carottes de glace polaires, ils ont identifié le Zavaritskii, un volcan isolé des îles Kouriles, comme responsable de cet événement mystérieux. Cette éruption a entraîné un refroidissement climatique de 1 °C, provoquant des famines en Inde et au Japon. William Hutchison, volcanologue à l’Université de St Andrews, souligne que cette découverte révèle encore combien nous ignorons sur l’activité volcanique dans cette région reculée.

Découverte des Origines d’une Éruption Volcanique Historique

Des chercheurs ont récemment élucidé les origines d’une éruption volcanique survenue il y a 200 ans, qui a libéré une quantité massive de soufre dans l’atmosphère, entraînant un changement climatique notable et donnant au soleil une teinte bleue.

Un refroidissement Climatique en 1831

En 1831, la température moyenne dans l’hémisphère nord a chuté d’environ 1,8 degré Fahrenheit (soit environ 1 degré Celsius), coïncidant avec des rapports faisant état de conditions météorologiques sombres et de variations colourées du soleil. Bien que les scientifiques aient établi qu’une éruption volcanique majeure était à l’origine de ce phénomène étrange, le volcan responsable demeurait inconnu jusqu’à présent.

Pistes Découvertes dans les Cœurs Glaciaires

Afin d’identifier la source de cette éruption, les chercheurs ont analysé des cendres retrouvées dans des carottes glaciaires polaires. Leur étude a révélé que l’éruption provenait du volcan Zavaritskii situé sur l’île isolée de Simushir,qui fait partie des îles Kouriles contestées entre la Russie et le Japon. Pendant la guerre froide, l’Union soviétique avait utilisé un cratère volcanique inondé sur Simushir comme base secrète pour sous-marins nucléaires.

Les résultats publiés le 30 décembre 2024 dans la revue PNAS, soulignent combien il reste encore à découvrir concernant l’activité volcanique sur ces îles.

L’impact Météorologique Documenté

« Bien que 1831 soit une période relativement récente, nous n’avions aucune idée que ce volcan était à l’origine [de cette éruption dramatique] », a déclaré William Hutchison, auteur principal et volcanologue à l’Université St Andrews. « C’était complètement hors radar. »

L’éruption de 1831 fait partie d’une série d’éruptions volcaniques au XIXe siècle liées à la phase finale du Petit Âge Glaciaire, qui s’étendait approximativement entre 1800 et 1850. Ce phénomène n’était pas véritablement une période glaciaire — celle-ci ayant pris fin il y a environ dix mille ans — mais représentait néanmoins le moment le plus froid enregistré au cours des cinq derniers siècles.

Météo Dévastatrice en Europe

D’après Hutchison,il n’existe pas de témoignages écrits directs relatant cette éruption en raison du caractère éloigné et peu habité des îles Kouriles souvent enveloppées par un épais brouillard. Cependant, son impact est bien documenté : le compositeur allemand Felix Mendelssohn évoquait un été « désolé » en traversant les Alpes où les températures étaient « aussi froides qu’en hiver ». De nombreux récits rapportent également que le soleil prenait des teintes bleues ou violettes dues aux particules aérosols émises par le panache du volcan. Un phénomène similaire avait été observé après l’éruption du Krakatoa en 1883.

Dérives Mortelles Potentielles

L’éventuelle conséquence mortelle liée à cette éruption pourrait avoir été significative : une baisse globale des températures aurait précédé plusieurs famines majeures en Inde et au Japon durant les années 1830. Hutchison souligne : « Nous savons qu’avec de grandes éruptions volcaniques comme celle-ci, lorsque vous avez un refroidissement climatique cela entraîne aussi des modifications dans les précipitations ainsi que dans les rendements agricoles. » Cela peut engendrer une pénurie alimentaire pour la population.

Mise en Évidence Scientifique Cruciale

Afin d’identifier précisément la source de cet événement cataclysmique passé, Hutchison et son équipe ont examiné les résidus cendreux présents dans diverses carottes glaciaires datant du XIXe siècle prélevées au Groenland. La composition chimique correspondante aux cendres trouvées indiquait clairement leur origine commune avec celles provenant notamment du Japon voisin; cependant ils ont rapidement exclu ce pays comme site potentiel étant donné sa densité démographique élevée ainsi qu’un historique bien documenté concernant ses propres activités volcaniques.

Cela a conduit leurs recherches vers les îles Kouriles.

Sensation ‘Eureka’

L’équipe scientifique découvrit alors que la composition chimique présente aux dépôts cendreux issus du volcano Zavaritskii correspond parfaitement avec celle retrouvée dans ces carottes glaciaires; Hutchison qualifie cela comme étant un moment ‘Eureka’, semblable à celui où on trouve une empreinte digitale lors d’une enquête criminelle.

« C’était vraiment une journée fantastique, » se remémore-t-il avec enthousiasme; « l’une des meilleures journées passées au laboratoire. »

Alerte Manquante Sur Les Volcans Actuels

Tandis qu’ils avaient résolu ce mystère historique lié à l’éruption de 1831 , Hutchison note cependant qu’il n’existe toujours aucun système instrumentalisé surveillant activement toute activité potentielle autour des volcans situés aux îles Kouriles — situation valable pour bon nombre autres volcans autour globe.

« Si cette même éruption devait se produire aujourd’hui, » conclut-il prudemment ; « je ne pense pas que nous serions beaucoup mieux préparés comparativement à notre situation durant année 1831. » Cela illustre combien il sera difficile prédire quand ou où pourrait surgir prochainement un autre événement majeur susceptible modifier notre climat. »

Science et nature

La « reine des loups » de Yellowstone tuée par une meute rivale après 11 ans de vie et 10 portées de louveteaux

Le parc national de Yellowstone a perdu l’une de ses habitantes les plus emblématiques : Wolf 907F, surnommée la « Reine des Loups ». À 11 ans, cette louve au regard unique avait déjà donné naissance à un incroyable nombre de 10 portées. Sa longévité exceptionnelle et son rôle de matriarche en faisaient une figure légendaire. Malheureusement, après une confrontation avec un groupe rival le jour de Noël, sa vie s’est éteinte. Malgré les défis qu’elle a affrontés, Wolf 907F a su mener sa meute avec force et détermination jusqu’à la fin.

Le parc national de Yellowstone a perdu l’un de ses habitants les plus emblématiques et résilients : une louve d’un œil, âgée de 11 ans, qui avait réalisé un exploit en donnant naissance à 10 portées au cours de sa longue vie.

Connue sous le nom affectueux de « Reine des Loups » pour son rôle prépondérant au sein du groupe Junction Butte, la louve 907F est décédée le jour de Noël (25 décembre 2024) suite à une confrontation avec un autre groupe rival.

La louve 907F a vécu plus du double de l’espérance de vie habituelle des loups gris dans le parc, qui est généralement comprise entre quatre et cinq ans. Sa longévité et son statut de matriarche en ont fait une figure légendaire dans l’écosystème du parc ainsi qu’auprès des passionnés d’animaux sauvages.

les événements ayant conduit à sa mort ont débuté le 22 décembre, lorsque la louve 907F et ses petits se nourrissaient d’une carcasse de bison sur la rive nord du fleuve Yellowstone, d’après Cowboy State Daily.Des membres du groupe rival Rescue Creek — habituellement confinés sur la rive sud — ont traversé le fleuve sans prévenir et se sont engagés dans une violente altercation avec le groupe dirigé par 907F.

Bien que la louve ait survécu à cette première rencontre, ses blessures se sont révélées fatales. Son collier radio, surveillé par les biologistes du parc Yellowstone, a signalé son immobilité le 26 décembre, indiquant qu’elle était probablement décédée la veille.

Une des plus anciennes louves de Yellowstone

Avec ses onze années passées dans ce milieu sauvage depuis leur réintroduction en 1995 au parc national yellowstone,d’après Smithsonian Magazine, elle faisait partie des six rares spécimens ayant atteint cet âge avancé.

Louve courageuse face aux défis rencontrés tout au long de sa vie. Les scientifiques pensent qu’elle aurait perdu son œil gauche vers l’âge four; cependant, les raisons exactes demeurent floues. de plus, elle avait survécu à un épisode sévère dû à la gale — maladie cutanée contagieuse causée par des acariens microscopiques pouvant être mortels.

Même face aux adversités rencontrées tout au long des années passées en tant que leader efficace pour son groupe familial , elle a réussi à donner naissance encore une fois lors du printemps dernier (2024), surprenant ainsi les chercheurs par sa vitalité malgré son âge avancé.

Ayant mis bas chaque année durant toute une décennie avant sa mort dès qu’elle atteignit maturité sexuelle , Rabe affirmait auprès du Cowboy State Daily que cela faisait d’elle « la femelle ayant connu le succès reproductif sans précédent dans toute l’histoire connue ».

Science et nature

Les meilleures offres du MacBook Pro ce mois-ci !

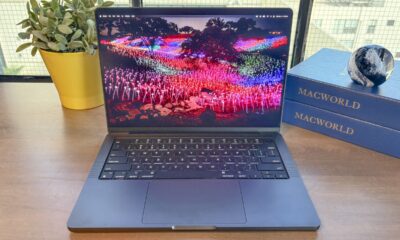

Apple a récemment dévoilé ses nouveaux modèles de MacBook Pro de 14 et 16 pouces, équipés des puissants processeurs M4, M4 Pro et M4 Max. Ces modèles améliorés, lancés en novembre 2024, offrent le double de RAM par rapport à leurs prédécesseurs. Si vous envisagez d’acheter un MacBook Pro, sachez que les anciens modèles M3 sont désormais en liquidation avec des remises intéressantes. Cependant, attention à la différence de RAM ! Découvrez nos conseils pour dénicher les meilleures offres et faire le choix parfait pour vos besoins.

Les Nouveaux Modèles de MacBook Pro : Ce Qu’il Faut Savoir

En octobre 2024, Apple a dévoilé ses derniers modèles de MacBook Pro de 14 et 16 pouces, équipés des puces M4, M4 Pro et M4 Max. Ces nouvelles versions arrivent un an après le lancement des variantes M3, qui avaient déjà fait sensation. Les nouveaux modèles offrent une double capacité de RAM par rapport à leurs prédécesseurs.

Les ventes ont débuté le vendredi 8 novembre et les appareils sont désormais disponibles à l’achat.

Acheter un MacBook Pro : Faut-il opter pour les anciens modèles ?

Si vous envisagez d’acheter un MacBook Pro, vous pourriez être tenté par les modèles de la série M3 qui pourraient bénéficier de réductions alors que les revendeurs écoulent leur stock.Cependant, gardez à l’esprit que ces anciens modèles disposent d’une moitié moins de RAM que les nouveaux. Apple facture environ 200 $/200 £ pour une mise à niveau de la RAM au moment de l’achat ; il est donc essentiel que toute réduction sur un ancien modèle prenne cela en compte. De plus, si vous êtes en dehors des États-Unis, notez que le prix des nouveaux modèles peut être inférieur à celui des anciens.

avec une combinaison d’augmentations et diminutions tarifaires dans toute la gamme par rapport aux générations précédentes, il peut s’avérer difficile d’identifier une bonne affaire. Heureusement, notre équipe d’experts apple scrute Internet tout au long de l’année pour dénicher les meilleures offres sur le MacBook pro ainsi que sur le MacBook Air qui présente également plusieurs similitudes avec son homologue pro.

Comparaison des Prix Actuels

Vous trouverez ci-dessous des tableaux comparatifs affichant les meilleurs prix actuels pour chaque modèle standard du MacBook Pro (y compris ceux mis en vente depuis le 8 novembre). Des offres sont également disponibles pour certains modèles désormais discontinués tant qu’ils restent en stock chez divers détaillants.

Aperçu des Meilleures Offres Actuelles

- M4 – MacBook Pro 14 pouces :

- Amazone : modèle avec 512 Go/16 Go RAM – $1,459 (140 $ off)

- Amazone : Modèle avec 1 To/24 Go RAM – $1,819 (180 $ off)

- Amazone : Modèle M4 Pro avec 1 To/24 Go RAM – $2,179 (220 $ off)

- Amazone : Modèle M4 Max avec 16 pouces – À partir de $3,174 (325 $ off)

Détails Sur Les Offres Discontinuées

- M3 – ancien modèle :

- B&H photo: Modèle avec 512 Go/18 Go RAM – Environ $1,599 (-400$)

- Best Buy: Version précédente du modèle pro – Environ $2,199 (-300$)

L’Importance D’un Guide D’Achat Complet

Pour obtenir davantage d’informations et choisir votre ordinateur portable Apple idéalement adapté à vos besoins spécifiques ou professionnels , consultez notre guide complet où nous abordons tous les différents types disponibles ainsi qu’un guide spécifique aux achats concernant toute la gamme Macintosh.

Démarche Pour Acquérir Un Nouveau Produit Apple

Tandis qu’il est possible d’acquérir directement auprès d’Apple ou via divers revendeurs agréés dans le monde entier — beaucoup offrant aussi bien sur produits neufs qu’anciens — il vaut toujours mieux comparer avant achat afin maximiser vos économies potentielles ! Vous pouvez consulter nos recommandations concernant où acheter votre prochain appareil Macintosh ici même !

Détaillants Recommandés Aux États-Unis :

- Boutique officielle Apple

- Boutique Éducation Apple

- Amazone

< li>B&H Photo < li > Best Buy < / li >< li > Walmart < / li >< / ul >

< h r >

< h r >

< p > Si vous recherchez encore plus moyen économe , découvrez si acheter vos produits électroniques depuis un autre pays pourrait réduire considérablement votre budget .< / p >

< h r >

< h r >

< h o u t e s t i n g = "u k retailers" >Détaillants Recommandés Au Royaume-Uni:

< ul >< li > Boutique officielle Apple< / li >< li > Boutique Éducation Apple< / li >< li > Amazone< / li >< < ...

-

Business1 an ago

Business1 an agoComment lutter efficacement contre le financement du terrorisme au Nigeria : le point de vue du directeur de la NFIU

-

Général2 ans ago

Général2 ans agoX (anciennement Twitter) permet enfin de trier les réponses sur iPhone !

-

Technologie1 an ago

Technologie1 an agoTikTok revient en force aux États-Unis, mais pas sur l’App Store !

-

Général1 an ago

Général1 an agoAnker SOLIX dévoile la Solarbank 2 AC : la nouvelle ère du stockage d’énergie ultra-compatible !

-

Général1 an ago

Général1 an agoLa Gazelle de Val (405) : La Star Incontournable du Quinté d’Aujourd’hui !

-

Sport1 an ago

Sport1 an agoSaisissez les opportunités en or ce lundi 20 janvier 2025 !

-

Business1 an ago

Business1 an agoUne formidable nouvelle pour les conducteurs de voitures électriques !

-

Science et nature1 an ago

Science et nature1 an agoLes meilleures offres du MacBook Pro ce mois-ci !