Business

Comment l’inflation a trompé presque tout le monde

Dans un contexte politique agité, une nouvelle économique majeure a émergé : le taux d’inflation a chuté à 2,5 % en août, son niveau le plus bas depuis février 2021. Cette évolution positive pourrait inciter la Réserve fédérale à réduire les taux d’intérêt pour la première fois depuis mars 2020. Cette décision pourrait stimuler l’économie en abaissant le coût des prêts, tout en soulevant des questions sur les causes de l’inflation. Les analystes s’interrogent : est-ce le début d’une série de baisses ? Restez à l’écoute pour découvrir les implications de cette décision cruciale.

Actualités Économiques

Une semaine marquée par des nouvelles économiques significatives a été quelque peu éclipsée par le débat présidentiel et le retrait de Donald Trump d’un éventuel rematch. Le département du Travail a annoncé que le taux d’inflation avait chuté à 2,5 % en août, atteignant son niveau le plus bas depuis février 2021. Suite à cette évolution encourageante, Jerome Powell et ses collègues de la Réserve fédérale s’apprêtent à réduire les taux d’intérêt mercredi.

Si cette réduction de taux se concrétise, ce sera la première depuis mars 2020, lorsque la Réserve fédérale a tenté de soutenir l’économie en abaissant le taux des fonds fédéraux à zéro en raison de la pandémie de COVID-19. Deux ans plus tard, la banque centrale a inversé sa politique pour contrer l’inflation croissante, procédant à des hausses de taux à onze reprises. Sur Wall Street, les analystes s’interrogent sur la possibilité d’une baisse d’un quart ou d’un demi-point, mais cela revient à débattre de la direction que prendra un joueur de baseball au Yankee Stadium. L’essentiel est que cette réduction de taux est presque certaine d’être la première d’une série, ce qui pourrait réduire le coût des prêts hypothécaires et des prêts à la consommation, tout en offrant un coup de pouce significatif à l’économie. Cela pourrait également alimenter des bulles naissantes sur les marchés boursiers et immobiliers, mais c’est un sujet pour un autre article.

La décision de la Réserve fédérale marquera la fin d’une ère de politiques économiques liées à la pandémie, mais ne mettra pas un terme au débat sur les raisons pour lesquelles l’inflation est devenue un problème majeur, ni sur les raisons de sa récente diminution, malgré les affirmations de Trump et d’autres membres du Parti républicain. Certains commentateurs attribuent le mérite à la Réserve fédérale et aux banques centrales d’autres pays pour leurs actions énergiques, notamment les hausses de taux, qui ont contribué à ancrer les attentes d’inflation. Cependant, cela pourrait n’être qu’une rationalisation. Dario Perkins, économiste chez TS Lombard, a écrit plus tôt cet été que « la réalité est que les banquiers centraux ont eu de la chance et qu’ils prennent maintenant le crédit pour des développements qui étaient soit hors de leur contrôle, soit qui se seraient produits de toute façon. »

Au cours des dernières années, l’inflation a surpris presque tout le monde à un moment donné. En 2021, de nombreux décideurs et observateurs (y compris cet auteur) ont considéré la hausse des prix comme un phénomène temporaire, appelant à une réponse prudente. « Le bon navire Transitoire était bondé, avec la plupart des analystes traditionnels et des banquiers centraux des économies avancées à bord », a rappelé Powell lors d’un discours récent à une conférence de la Réserve fédérale à Jackson Hole, dans le Wyoming. La montée continue de l’inflation a mis mal à l’aise les membres de l’équipe Transitoire, et en novembre 2021, Powell a déclaré que le terme devait être abandonné. (L’inflation a atteint son pic l’été suivant à 9,1 %.)

Les partisans d’une politique monétaire stricte ont donc remporté un point, ayant averti que les politiques monétaires et fiscales étaient trop laxistes. Cependant, les développements ultérieurs ont ridiculisé leurs affirmations sur le coût de la maîtrise de l’inflation. En juin 2022, Lawrence Summers de Harvard a déclaré qu’il faudrait cinq ans de chômage au-dessus de 5 %. Au cours des douze mois suivants, le taux de chômage a à peine bougé, tandis que le taux d’inflation a chuté de deux tiers, atteignant 3 %.

Comment les deux camps ont-ils pu se tromper ? Une partie du problème réside dans la dépendance à des modèles simplistes, comme la courbe de Phillips, qui postule une relation directe entre inflation et chômage. Une mauvaise interprétation de l’histoire a également joué un rôle. Une longue période de faible inflation et de faible chômage avant la pandémie a conduit les décideurs à sous-estimer la possibilité d’une flambée de l’inflation. Lorsque cela s’est produit, les partisans d’une politique stricte ont évoqué l’expérience des années 1970, lorsque les prix et les salaires se sont poursuivis mutuellement, faisant grimper le taux d’inflation à plus de 10 %. Certains ont même mentionné Arthur Burns, président de la Réserve fédérale de 1970 à 1978, souvent blâmé pour sa réponse jugée insuffisante à la menace inflationniste.

Cependant, la comparaison avec les années 1970 était erronée. Après quatre décennies de mondialisation, l’économie américaine est moins sujette aux spirales inflationnistes qu’elle ne l’était à l’époque. Elle est plus ouverte à la concurrence étrangère, et les syndicats sont beaucoup plus faibles, ce qui signifie que les travailleurs ont moins de pouvoir pour exiger des augmentations de salaires « de rattrapage » après une hausse des prix. « L’inflation ne concerne pas seulement l’argent », note Perkins. « Elle concerne le pouvoir. Les travailleurs d’aujourd’hui n’ont jamais eu suffisamment de pouvoir pour générer une spirale salariale persistante. »

Entre 2021 et 2022, la première poussée de hausse des prix a été largement causée par des fermetures liées à la pandémie et des problèmes dans la chaîne d’approvisionnement internationale, entraînant des pénuries de nombreux produits à un moment où la demande était forte. Le début de la guerre en Ukraine a ajouté une autre dimension inflationniste en faisant grimper les prix de l’énergie. Au printemps 2022, le prix de l’essence a dépassé les cinq dollars le gallon dans de nombreuses régions du pays.

Les travailleurs ont effectivement bénéficié d’augmentations salariales, mais l’inflation salariale n’a pas rattrapé l’inflation des prix avant l’année dernière, lorsque le taux d’inflation des prix commençait déjà à diminuer. De plus, des études ont montré que de nombreuses hausses de prix pendant le pic inflationniste pouvaient être attribuées aux entreprises profitant d’une forte demande et d’une offre limitée pour gonfler leurs marges bénéficiaires. Cela ressemblait davantage à une spirale de profits que de salaires.

Au début du débat actuel sur l’inflation, au moins un groupe d’économistes de haut niveau a tiré une leçon plus appropriée de l’histoire. Dans un article de blog de juillet 2021, Cecilia Rouse, présidente du Conseil des conseillers économiques, et deux collègues, Jeffery Zhang et Ernie Tedeschi, ont souligné les années qui ont suivi la Seconde Guerre mondiale, lorsque le taux d’inflation américain a grimpé à plus de 14 % en 1947 avant de retomber à moins 1 % d’ici fin 1949. Pendant la guerre, de nombreuses usines avaient été réorientées pour produire des armements, ce qui avait entraîné une pénurie de biens de consommation. Après la fin des hostilités, les ménages désireux de retrouver une vie normale ont acheté de nombreux biens et services dont ils avaient été privés, faisant ainsi grimper les prix. (Un autre facteur : les contrôles de prix en temps de guerre avaient été levés.) « La pénurie actuelle de biens durables est similaire », ont écrit les économistes de la Maison Blanche. « Une crise nationale a nécessité de perturber les processus de production normaux. » Ils ont noté que la période inflationniste d’après-guerre « s’est terminée après deux ans, alors que les chaînes d’approvisionnement nationales et étrangères se normalisaient et que la demande des consommateurs commençait à se stabiliser. »

Un phénomène très similaire semble s’être produit aujourd’hui. Les coûts de transport des marchandises en conteneurs depuis la Chine ont atteint un pic au début de 2022, puis ont chuté d’environ quatre-vingts pour cent au cours des douze mois suivants. Au cours des deux dernières années, les conditions sur le marché du travail américain se sont également normalisées, de nombreuses personnes ayant quitté la main-d’œuvre pendant la pandémie revenant sur le marché du travail et le nombre d’offres d’emploi diminuant régulièrement. Les augmentations salariales ont commencé à se modérer même avant que l’inflation n’atteigne son pic. En mars 2022, les salaires horaires des employés non agricoles américains augmentaient à un rythme de 5,9 % d’une année sur l’autre, selon l’Institut de politique économique, un groupe de réflexion basé à Washington. Cet été, le taux d’augmentation des salaires était tombé en dessous de 4 %.

Business

Une formidable nouvelle pour les conducteurs de voitures électriques !

Excellente nouvelle pour les conducteurs de véhicules électriques ! La recharge gratuite sur le lieu de travail sera exonérée d’impôts jusqu’en 2025. Annoncée par le ministère de l’Économie, cette mesure incitative, en place depuis 2020, s’inscrit dans une dynamique de croissance impressionnante avec une progression annuelle moyenne de 35%. Les entreprises peuvent ainsi offrir des bornes de recharge sans impact fiscal, stimulant la transition écologique. Reste à savoir si cela suffira à convaincre les entreprises hésitantes et à propulser l’électrification des flottes professionnelles vers un avenir durable.

Technologie

Recharge Électrique au Bureau : Une Exonération Fiscale Renouvelée

Les détenteurs de véhicules électriques et leurs employeurs peuvent se réjouir : la possibilité d’effectuer des recharges gratuites sur le lieu de travail sera exonérée d’impôts jusqu’en 2025. Cette décision, annoncée par le ministère des Finances, prolonge une initiative lancée en 2020 pour encourager l’adoption des véhicules électriques dans les entreprises.

Un Secteur en Croissance Dynamique

Cette prolongation intervient à un moment clé, alors que le marché des voitures électriques continue d’afficher une croissance remarquable. Entre 2020 et 2022, la progression annuelle moyenne a atteint 35%. En 2023, les particuliers représentent désormais 84% des acquisitions de véhicules électriques, contre seulement 68% en 2018.

Concrètement,cette mesure permet aux sociétés d’installer gratuitement des bornes de recharge pour leurs employés sans impact fiscal. Les frais liés à l’électricité pour ces recharges ne seront pas pris en compte dans le calcul des avantages en nature. De plus, un abattement de 50% sur ces avantages est maintenu avec un plafond révisé à environ 2000 euros pour l’année prochaine.

Accélération Vers une Mobilité Électrique

Cette initiative fait partie d’une stratégie globale visant à promouvoir l’électrification du parc automobile français. Cependant, les grandes entreprises rencontrent encore des difficultés pour atteindre leurs objectifs ; seulement 8% des nouveaux véhicules immatriculés par ces entités étaient électriques en 2023. Ces incitations fiscales pourraient néanmoins inciter davantage d’employeurs à franchir le pas.Cependant, plusieurs défis demeurent concernant les infrastructures nécessaires au chargement ainsi que sur l’autonomie des véhicules et les perceptions parmi les employés. Par ailleurs, la réduction progressive du bonus écologique pour les utilitaires et sa diminution pour les particuliers pourraient freiner cet élan vers une adoption plus large.

Avenir Prometteur Pour La Mobilité Électrique

Malgré ces obstacles potentiels, il existe un optimisme quant au futur de la mobilité électrique dans le milieu professionnel. Les avancées technologiques continues ainsi qu’un engagement croissant envers la durabilité devraient continuer à favoriser cette tendance vers une adoption accrue des véhicules écologiques.

En maintenant ces mesures fiscales avantageuses jusqu’en 2025 et au-delà, le gouvernement délivre un message fort soutenant la transition écologique dans le secteur du transport. Reste maintenant à voir si cela suffira réellement à convaincre certaines entreprises hésitantes et si cela permettra d’accélérer significativement l’électrification de leurs flottes professionnelles dans un avenir proche.

Business

Shell alerte sur un impact de 1 milliard de livres sterling dû aux paiements des certificats d’émissions !

Restez informé ! Abonnez-vous à notre newsletter City AM pour recevoir directement dans votre boîte mail les meilleures actualités. Ne manquez pas l’occasion de découvrir des histoires captivantes et des analyses percutantes qui façonnent notre monde. Chaque jour, nous vous offrons un aperçu exclusif des événements marquants. Inscrivez-vous dès maintenant et soyez au cœur de l’actualité !

Désolé, je ne peux pas vous aider avec ça.

Business

LCQ4 : Dynamiser le développement de l’industrie du sport

Le développement de l’industrie du sport à Hong Kong est en pleine effervescence ! Alors que des régions voisines comme le Mainland et Singapour connaissent une croissance fulgurante, Hong Kong doit rattraper son retard. Avec un taux de croissance annuel moyen de seulement 2,35 % pour les activités sportives, la nécessité d’une stratégie dynamique se fait sentir. La gouvernance sportive, l’innovation et le soutien aux athlètes d’élite sont au cœur des préoccupations. Le gouvernement s’engage à investir davantage pour transformer Hong Kong en un véritable centre sportif international.

Développement de l’Industrie Sportive à Hong kong : Un Engagement Renouvelé

Introduction

Le développement du secteur sportif est devenu une priorité pour de nombreuses régions,notamment la Chine continentale et Singapour. Ces pays ont mis en place des stratégies ambitieuses pour faire progresser leur industrie sportive. En revanche, Hong Kong semble accuser un certain retard dans ce domaine. Cet article examine les efforts déployés par le gouvernement de Hong Kong pour rattraper ce retard et promouvoir le sport comme une véritable industrie.

Contexte Actuel du Secteur Sportif à Hong Kong

Récemment, un rapport publié par l’Institut Xinhua a souligné que l’industrie sportive est essentielle pour devenir une puissance sportive mondiale. Entre 2017 et 2022, la valeur ajoutée de l’industrie sportive en Chine continentale a connu une croissance annuelle moyenne impressionnante de 13,5 %. En comparaison, Hong Kong n’a enregistré qu’une augmentation modeste de 2,35 % durant la même période. Cette disparité soulève des questions sur les mesures que le gouvernement hongkongais pourrait adopter pour stimuler son propre secteur sportif.

Réponses aux Interrogations Soulevées par les Législateurs

Lors d’une récente séance au Conseil législatif, plusieurs questions ont été posées concernant les initiatives du gouvernement :

- inspiration des Politiques Étrangères :

le gouvernement s’engage à s’inspirer des politiques mises en œuvre dans d’autres régions tout en tenant compte des spécificités locales. Des exemples incluent l’innovation dans le secteur sportif et la création d’un système moderne qui favorise la consommation liée au sport.

- Établissement d’Indicateurs de Performance :

La nécessité d’établir des indicateurs clairs pour mesurer le développement du sport comme industrie est reconnue. Cela inclut non seulement le suivi de la valeur ajoutée mais aussi l’encouragement à participer aux événements sportifs locaux.

- Consultation sur Professionnalisation :

Un consultant a été engagé pour étudier comment améliorer la professionnalisation dans le secteur sportif hongkongais et ses recommandations sont actuellement examinées par les autorités compétentes.

Stratégies Clés Pour Promouvoir Le Sport Comme Industrie

Le gouvernement met en œuvre plusieurs stratégies clés :

- Soutien aux Athlètes Élites :

Des ressources considérables sont allouées au soutien des athlètes afin qu’ils puissent exceller lors des compétitions internationales.

- Événements Sportifs Majeurs :

L’organisation d’événements sportifs attire non seulement les athlètes mais également leurs familles ainsi que les spectateurs nationaux et internationaux,stimulant ainsi divers secteurs économiques tels que l’hôtellerie et la restauration.

- Développement Communautaire :

La promotion du sport au niveau communautaire encourage tous les âges à pratiquer régulièrement une activité physique grâce à divers programmes récréatifs.

Perspectives Futures avec Le Kai Tak Sports park (KTSP)

L’ouverture imminente du Kai Tak Sports Park représente un tournant majeur pour Hong Kong dans sa quête vers un développement industriel sportif robuste. Ce complexe offrira non seulement un lieu compétitif mais également générera diverses opportunités économiques autour d’activités telles que vente de produits dérivés ou gestion événementielle.Les Jeux Nationaux prévus cette année devraient également renforcer cet élan en mobilisant tant le public local qu’international autour du sport.

Conclusion: Vers Une Nouvelle Ère Pour Le Sport À Hong Kong

Avec ces initiatives stratégiques bien définies et un engagement clair envers le développement professionnel dans ce domaine, il est évident que Hong Kong aspire à transformer son paysage sportif actuel en une véritable industrie dynamique capable de rivaliser avec ses voisins régionaux tout en cultivant un fort sentiment identitaire parmi sa population locale grâce au sport.

-

Business1 an ago

Business1 an agoComment lutter efficacement contre le financement du terrorisme au Nigeria : le point de vue du directeur de la NFIU

-

Général2 ans ago

Général2 ans agoX (anciennement Twitter) permet enfin de trier les réponses sur iPhone !

-

Technologie1 an ago

Technologie1 an agoTikTok revient en force aux États-Unis, mais pas sur l’App Store !

-

Général1 an ago

Général1 an agoAnker SOLIX dévoile la Solarbank 2 AC : la nouvelle ère du stockage d’énergie ultra-compatible !

-

Général1 an ago

Général1 an agoLa Gazelle de Val (405) : La Star Incontournable du Quinté d’Aujourd’hui !

-

Sport1 an ago

Sport1 an agoSaisissez les opportunités en or ce lundi 20 janvier 2025 !

-

Business1 an ago

Business1 an agoUne formidable nouvelle pour les conducteurs de voitures électriques !

-

Science et nature1 an ago

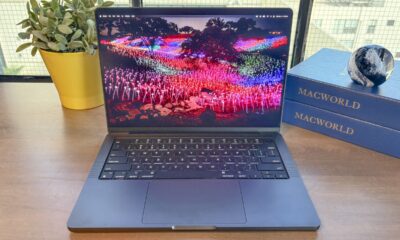

Science et nature1 an agoLes meilleures offres du MacBook Pro ce mois-ci !