Général

Fitch Ratings abaisse la note de Union Bank of Nigeria à ‘CCC’ et lève la perspective négative !

Fitch Ratings a récemment abaissé les notes de crédit de l’Union Bank of Nigeria PLC (UBN), passant de ‘B-‘ à ‘CCC’. Cette décision reflète des incertitudes quant à la conformité de la banque avec les exigences de capital. Malgré une augmentation de 93% de son bénéfice net au premier trimestre 2024, UBN fait face à des défis majeurs, notamment une concentration de risque élevée et une qualité d’actifs vulnérable. Les réformes économiques du président Tinubu pourraient offrir des perspectives, mais la route vers la stabilité reste semée d’embûches.

Révision des Notations de Union Bank of Nigeria PLC par Fitch Ratings

Fitch Ratings a récemment abaissé les Notations de Défaut d’Émetteur à Long Terme (IDR) de Union Bank of Nigeria PLC (UBN) de ‘B-‘ à ‘CCC’, et sa Notation Nationale à Long Terme de ‘BBB(nga)’ à ‘B+(nga)’. De plus, la Notation de Viabilité (VR) a été révisée à ‘ccc’ contre ‘b-‘. Toutes les notations ont été retirées de la Surveillance Négative. Fitch a également confirmé que la Notation de Soutien Gouvernemental (GSR) de UBN est de ‘sans soutien’.

Raisons des Abaissements de Notation

Selon Fitch, ces abaissements sont le reflet d’une violation prolongée du ratio de solvabilité total (CAR) de la banque, qui doit être d’au moins 10%, ainsi que des incertitudes concernant le calendrier de rétablissement de cette conformité. Les perspectives à court terme dépendront de la capacité de la banque à générer des fonds propres de manière soutenue et de l’exécution rapide d’un plan de recapitalisation convenu avec la Banque Centrale du Nigeria (CBN).

Facteurs Clés de Notation

Les IDR ‘CCC’ de UBN sont principalement influencés par sa solidité financière autonome, comme l’indique sa VR de ‘ccc’. Cette notation reflète l’estimation de Fitch selon laquelle la banque est en infraction par rapport à ses exigences minimales de capital réglementaire, avec des incertitudes sur le rétablissement de cette conformité. La VR est un cran en dessous de la VR implicite de ‘ccc+’ en raison de la capitalisation et de l’endettement.

Les Notations Nationales de UBN sont les plus basses parmi les banques notées par Fitch au Nigeria, en grande partie à cause de la violation estimée des exigences de capital réglementaire.

Environnement Économique Difficile

Depuis son entrée en fonction en mai 2023, le président Tinubu a mis en œuvre des réformes majeures, notamment la réduction des subventions sur le carburant et une refonte de la politique monétaire, permettant à la naira de se dévaluer de plus de 65%. Bien que ces réformes soient bénéfiques pour la crédibilité financière du Nigeria, elles posent des défis macroéconomiques à court terme pour le secteur bancaire, selon Fitch.

Intervention de la CBN

Le 10 janvier 2024, la CBN a dissous le conseil d’administration et la direction de trois banques, dont UBN, en raison de diverses infractions, y compris le non-respect des réglementations et des manquements en matière de gouvernance d’entreprise, tout en nommant un nouveau directeur général. Des progrès sont réalisés dans la reconstitution du conseil, et la banque continue de fonctionner normalement.

Risque de Concentration Élevé

Le risque de concentration est très élevé, avec les 20 principaux prêts représentant 63% des prêts bruts à la fin de 2023, soit 2,9 fois le Capital de Base de Fitch (FCC). Les prêts en devises étrangères, qui constituent 50% des prêts bruts, sont supérieurs à ceux de ses concurrents et ont augmenté suite à la dévaluation de la naira. L’exposition à la faiblesse de l’État nigérian à travers les titres et les réserves de liquidités à la CBN est également élevée, atteignant environ 6 fois le FCC à la fin de 2023.

Qualité d’Actif Vulnérable

Fitch souligne que les vulnérabilités de la qualité d’actif proviennent du risque de concentration élevé de la banque, que ce soit par secteur ou par emprunteur unique. Le ratio des prêts de stade 3 de la banque était de 3,5% à la fin du premier trimestre 2024, marquant une amélioration significative par rapport aux années précédentes, et on s’attend à ce qu’il reste en dessous de la limite de 5% fixée par la CBN à moyen terme. Cependant, le niveau élevé des prêts de stade 2 (40% des prêts bruts à la fin du premier trimestre 2024) demeure un risque majeur, ayant considérablement augmenté depuis 2023 en raison de la dévaluation de la naira.

Amélioration de la Rentabilité

Le bénéfice net de UBN a connu une hausse de 93% d’une année sur l’autre au premier trimestre 2024, grâce à des gains importants en devises étrangères et en produits dérivés suite à la dévaluation de la naira, ainsi qu’à une augmentation des revenus d’intérêts nets. Cela a conduit à des améliorations notables des indicateurs de performance de UBN, avec un retour sur fonds propres de 35% au premier trimestre 2024, contre 20% en 2023.

Violation des Exigences de Capital

Fitch estime que UBN a violé son exigence de CAR (16,1% à la fin du troisième trimestre 2023) de 10% en raison d’une augmentation significative de sa réserve de risque réglementaire, qui est déduite du capital pour le calcul de la solvabilité. UBN prévoit de rétablir sa conformité par le biais de levées de fonds, mais le calendrier reste incertain, notamment en raison de la fusion en cours avec Titan Trust Bank (TTB), actionnaire de UBN.

Liquidité Acceptable mais Vulnérable

UBN est principalement financée par des dépôts de clients, représentant 82% de son financement total à la fin de 2023. La liquidité est jugée bonne, avec un ratio de couverture de liquidité et un ratio de financement stable net de 299% et 214%, respectivement, à la fin du premier trimestre 2024. Les liquidités en devises étrangères couvraient un raisonnable 19% des dépôts en devises à la fin de 2023. Cependant, le financement et la liquidité restent très sensibles au sentiment des investisseurs, ce qui les rend sujets à une volatilité accrue.

Général

Anker SOLIX dévoile la Solarbank 2 AC : la nouvelle ère du stockage d’énergie ultra-compatible !

Découvrez le Solarbank 2 AC, une véritable révolution dans le domaine de l’énergie solaire ! Grâce à ses batteries au phosphate de fer lithium, ce système s’adapte parfaitement à vos besoins. Avec une puissance impressionnante de 2400 watts et la possibilité d’ajouter jusqu’à cinq batteries supplémentaires, il assure un stockage optimal. Sa compatibilité avec le compteur Anker SOLIX Smart favorise une gestion intelligente de votre consommation énergétique. Ne ratez pas l’offre spéciale « early bird », disponible dès maintenant pour seulement 999 euros ! Saisissez cette chance unique !

Le Solarbank 2 AC : Une Révolution dans le Stockage Énergétique

Batteries au Lithium Fer Phosphate

Le Solarbank 2 AC se démarque par l’utilisation de batteries au lithium fer phosphate (LFP), reconnues pour leur sécurité et leur efficacité. Ce modèle est particulièrement innovant grâce à son système de couplage alternatif, qui lui permet de s’adapter facilement à divers systèmes solaires déjà en place.Que ce soit pour des installations sur toiture, des systèmes solaires compacts pour balcons ou d’autres configurations réduites, il peut fonctionner avec un micro-onduleur de 800 Watts.

Capacité et flexibilité Énergétique

Avec une capacité maximale d’injection dans le réseau domestique atteignant 1200 watts,le Solarbank 2 AC peut être associé à deux régulateurs solaires MPPT. Cela ouvre la possibilité d’ajouter jusqu’à 1200 watts supplémentaires via des panneaux solaires additionnels, portant ainsi la puissance totale à un impressionnant 2400 watts. Pour les utilisateurs nécessitant davantage de stockage énergétique, il est possible d’intégrer jusqu’à cinq batteries supplémentaires de 1,6 kilowattheure chacune, augmentant la capacité totale à 9,6 kilowattheures.

Intégration dans un Écosystème Intelligent

Le Solarbank 2 AC s’intègre parfaitement dans un écosystème énergétique intelligent grâce à sa compatibilité avec le compteur Anker SOLIX Smart et les prises intelligentes proposées par Anker. cette fonctionnalité permet une gestion optimisée de la consommation électrique tout en réduisant les pertes énergétiques inutiles. De plus, Anker SOLIX prévoit d’étendre cette compatibilité aux dispositifs Shelly.

Durabilité et Résistance aux Intempéries

Anker SOLIX met également l’accent sur la longévité du Solarbank 2 AC. Conçu pour supporter au moins 6000 cycles de charge, cet appareil a une durée de vie estimée dépassant quinze ans. Il est accompagné d’une garantie fabricant décennale et possède une certification IP65 qui assure sa résistance face aux intempéries tout en étant capable de fonctionner dans des températures variant entre -20 °C et +55 °C.

Disponibilité et Offres Promotionnelles

Le solarbank 2 AC est disponible sur le site officiel d’Anker SOLIX ainsi que sur Amazon au prix standard de 1299 euros. Cependant, une offre promotionnelle « early bird » sera active du 20 janvier au 23 février 2025, permettant aux acheteurs intéressés d’acquérir cet appareil dès 999 euros ! Cette promotion inclut également un compteur Anker SOLIX Smart offert pour chaque commande passée durant cette période spéciale.

le Solarbank 2 AC représente une avancée significative dans le domaine du stockage énergétique domestique grâce à ses caractéristiques techniques avancées et son engagement envers la durabilité environnementale.

Business

Une formidable nouvelle pour les conducteurs de voitures électriques !

Excellente nouvelle pour les conducteurs de véhicules électriques ! La recharge gratuite sur le lieu de travail sera exonérée d’impôts jusqu’en 2025. Annoncée par le ministère de l’Économie, cette mesure incitative, en place depuis 2020, s’inscrit dans une dynamique de croissance impressionnante avec une progression annuelle moyenne de 35%. Les entreprises peuvent ainsi offrir des bornes de recharge sans impact fiscal, stimulant la transition écologique. Reste à savoir si cela suffira à convaincre les entreprises hésitantes et à propulser l’électrification des flottes professionnelles vers un avenir durable.

Technologie

Recharge Électrique au Bureau : Une Exonération Fiscale Renouvelée

Les détenteurs de véhicules électriques et leurs employeurs peuvent se réjouir : la possibilité d’effectuer des recharges gratuites sur le lieu de travail sera exonérée d’impôts jusqu’en 2025. Cette décision, annoncée par le ministère des Finances, prolonge une initiative lancée en 2020 pour encourager l’adoption des véhicules électriques dans les entreprises.

Un Secteur en Croissance Dynamique

Cette prolongation intervient à un moment clé, alors que le marché des voitures électriques continue d’afficher une croissance remarquable. Entre 2020 et 2022, la progression annuelle moyenne a atteint 35%. En 2023, les particuliers représentent désormais 84% des acquisitions de véhicules électriques, contre seulement 68% en 2018.

Concrètement,cette mesure permet aux sociétés d’installer gratuitement des bornes de recharge pour leurs employés sans impact fiscal. Les frais liés à l’électricité pour ces recharges ne seront pas pris en compte dans le calcul des avantages en nature. De plus, un abattement de 50% sur ces avantages est maintenu avec un plafond révisé à environ 2000 euros pour l’année prochaine.

Accélération Vers une Mobilité Électrique

Cette initiative fait partie d’une stratégie globale visant à promouvoir l’électrification du parc automobile français. Cependant, les grandes entreprises rencontrent encore des difficultés pour atteindre leurs objectifs ; seulement 8% des nouveaux véhicules immatriculés par ces entités étaient électriques en 2023. Ces incitations fiscales pourraient néanmoins inciter davantage d’employeurs à franchir le pas.Cependant, plusieurs défis demeurent concernant les infrastructures nécessaires au chargement ainsi que sur l’autonomie des véhicules et les perceptions parmi les employés. Par ailleurs, la réduction progressive du bonus écologique pour les utilitaires et sa diminution pour les particuliers pourraient freiner cet élan vers une adoption plus large.

Avenir Prometteur Pour La Mobilité Électrique

Malgré ces obstacles potentiels, il existe un optimisme quant au futur de la mobilité électrique dans le milieu professionnel. Les avancées technologiques continues ainsi qu’un engagement croissant envers la durabilité devraient continuer à favoriser cette tendance vers une adoption accrue des véhicules écologiques.

En maintenant ces mesures fiscales avantageuses jusqu’en 2025 et au-delà, le gouvernement délivre un message fort soutenant la transition écologique dans le secteur du transport. Reste maintenant à voir si cela suffira réellement à convaincre certaines entreprises hésitantes et si cela permettra d’accélérer significativement l’électrification de leurs flottes professionnelles dans un avenir proche.

Divertissement

« À la rencontre d’un Hugo : une aventure inattendue »

Le prénom, un véritable reflet de notre identité, peut être à la fois lourd à porter et source de fierté. Dans cette chronique fascinante, le réalisateur Hugo David nous plonge dans son expérience avec un prénom très répandu. Né en 2000, il se retrouve entouré d’autres Hugo, ce qui l’amène à adopter un alias : Hugo D.. Comment ce choix a-t-il influencé son parcours ? Explorez les nuances et les histoires derrière nos prénoms et découvrez comment ils façonnent nos vies dès l’enfance jusqu’à l’âge adulte !

Les Prénoms : Un Voyage au Cœur de l’Identité

Le Rôle Crucial des Prénoms dans nos Existences

Chaque personne possède un prénom, qu’il soit courant ou singulier, et ce dernier peut engendrer à la fois fierté et embarras. Cet article explore la signification profonde et l’influence des prénoms sur notre vie quotidienne. Le réalisateur Hugo David partage son vécu avec un prénom qui a connu une forte popularité durant sa jeunesse.

une Naissance Sous le Signe de la Célébrité

Hugo David est né en 2000 à Tours, une époque où le prénom Hugo était en plein essor. Ses parents, Caroline et Rodolphe, avaient envisagé d’autres choix comme Enzo, également très en vogue à cette période. « Je pense que mes parents ont opté pour un prénom parmi les plus répandus en France plutôt qu’en hommage à Victor Hugo », confie-t-il.

Une Enfance Entourée d’Autres « Hugo »

Dès son plus jeune âge, Hugo se retrouve entouré d’autres enfants portant le même nom. Selon les statistiques de l’Insee,7 694 garçons ont été prénommés Hugo en 2000,faisant de ce prénom le quatrième plus populaire cette année-là. À l’école primaire,il côtoie plusieurs camarades appelés Thibault et autres prénoms similaires. Pour éviter toute confusion lors des appels en classe, les enseignants ajoutent souvent la première lettre du nom de famille après le prénom : ainsi devient-il rapidement « Hugo D. », un surnom auquel il s’habitue sans arduousé.

Pensées sur l’Identité Associée au Prénom

Le choix d’un prénom peut avoir un impact significatif sur notre identité personnelle tout au long de notre existence. Que ce soit pour se distinguer ou pour s’intégrer dans un groupe social spécifique, chaque individu développe une relation particulière avec son propre nom.

les prénoms ne sont pas simplement des désignations ; ils portent avec eux des récits et influencent nos interactions sociales depuis notre enfance jusqu’à l’âge adulte.

-

Business1 an ago

Business1 an agoComment lutter efficacement contre le financement du terrorisme au Nigeria : le point de vue du directeur de la NFIU

-

Général2 ans ago

Général2 ans agoX (anciennement Twitter) permet enfin de trier les réponses sur iPhone !

-

Technologie1 an ago

Technologie1 an agoTikTok revient en force aux États-Unis, mais pas sur l’App Store !

-

Général1 an ago

Général1 an agoAnker SOLIX dévoile la Solarbank 2 AC : la nouvelle ère du stockage d’énergie ultra-compatible !

-

Général1 an ago

Général1 an agoLa Gazelle de Val (405) : La Star Incontournable du Quinté d’Aujourd’hui !

-

Sport1 an ago

Sport1 an agoSaisissez les opportunités en or ce lundi 20 janvier 2025 !

-

Business1 an ago

Business1 an agoUne formidable nouvelle pour les conducteurs de voitures électriques !

-

Science et nature1 an ago

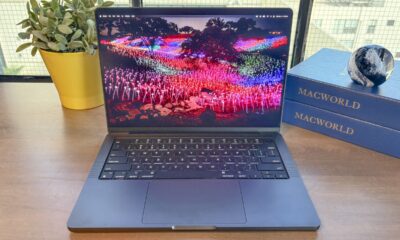

Science et nature1 an agoLes meilleures offres du MacBook Pro ce mois-ci !