Divertissement

Bally’s Corporation S’engage dans un Accord de Fusion avec Standard General : Une Nouvelle Ère s’Annonce !

Bally’s Corporation s’apprête à écrire un nouveau chapitre passionnant en fusionnant avec Standard General L.P., son plus grand actionnaire. Pour 18,25 $ par action, cette opération promet d’ouvrir la voie à de nouvelles opportunités et à une croissance durable. Avec l’approbation unanime du conseil d’administration, les actions de Bally’s ont déjà grimpé de 26% en préouverture. Cette fusion avec The Queen Casino & Entertainment Inc. élargira le portefeuille de Bally’s à 19 établissements dans 11 États, renforçant ainsi sa présence sur le marché. Une transformation majeure est en route !

Bally’s Corporation et Standard General L.P. ont conclu un accord de fusion définitif, permettant à Standard General, principal actionnaire de Bally’s, d’acquérir toutes les actions en circulation de la société au prix de 18,25 $ par action. Cette fusion marque un tournant significatif pour Bally’s, offrant de nouvelles perspectives et favorisant une croissance durable pour l’entreprise.

Cette opération a reçu une recommandation unanime d’un comité spécial composé de directeurs indépendants du conseil d’administration de Bally’s, qui ont été conseillés par des experts financiers et juridiques. L’ensemble du conseil d’administration a validé cette décision, soulignant la valeur immédiate apportée aux actionnaires grâce à cette offre en espèces. Suite à cette annonce, les actions de Bally’s ont connu une hausse de près de 26 % lors des échanges avant l’ouverture du marché.

Dans le cadre de cette fusion, Bally’s s’associera à The Queen Casino & Entertainment Inc. (QC&E), un opérateur de casino régional majoritairement détenu par Standard General. QC&E gère actuellement quatre casinos dans les États de l’Illinois, de l’Iowa et de la Louisiane. Cette fusion permettra à Bally’s d’étendre son segment de casinos et de stations à 19 établissements répartis sur 11 États, tout en renforçant son pipeline de développement avec plusieurs projets très attendus.

Standard General a sécurisé un financement engagé de 500 millions de dollars pour soutenir cette fusion. Les fonds en espèces, combinés aux ressources existantes de Bally’s, serviront à financer la compensation en espèces destinée aux actionnaires. La transaction est soumise à des conditions réglementaires habituelles et devrait se finaliser au cours du premier semestre 2025, sauf imprévus.

Robeson Reeves, PDG de Bally’s, a déclaré que cette fusion serait un moteur de croissance pour les trois secteurs d’activité de l’entreprise, à savoir l’International Interactive, le North America Interactive et les Casinos & Resorts. Les quatre établissements que QC&E va intégrer permettront à Bally’s d’accroître sa diversité géographique et de marché, tout en anticipant une augmentation des revenus et de l’EBITDAR.

« Nous sommes impatients de concrétiser notre vision et de collaborer étroitement avec l’équipe de Standard General pour la mettre en œuvre », a déclaré Robeson Reeves.

Soo Kim, partenaire directeur de Standard General, a souligné le fort premium en espèces et la certitude de valeur que les actionnaires de Bally’s recevront. Il a mentionné que les actionnaires qui choisissent de conserver leurs actions pourraient bénéficier de perspectives de croissance à long terme avec la société combinée, mettant en avant comment cette fusion stratégique renforcerait le profil de croissance de Bally’s.

« Nous sommes impatients de travailler avec le conseil d’administration et l’équipe de direction de l’entreprise pour continuer à mettre en œuvre leur plan d’affaires », a ajouté Soo Kim.

Bally’s devrait prochainement organiser sa conférence téléphonique habituelle pour les résultats financiers du deuxième trimestre 2024, mais ne fera pas de commentaires sur la fusion. Les résultats du deuxième trimestre sont attendus au plus tard le 31 juillet, marquant ainsi le début d’une transaction stratégique historique, ouvrant la voie à une expansion transformative dans l’industrie du jeu et de l’hospitalité.

Divertissement

« À la rencontre d’un Hugo : une aventure inattendue »

Le prénom, un véritable reflet de notre identité, peut être à la fois lourd à porter et source de fierté. Dans cette chronique fascinante, le réalisateur Hugo David nous plonge dans son expérience avec un prénom très répandu. Né en 2000, il se retrouve entouré d’autres Hugo, ce qui l’amène à adopter un alias : Hugo D.. Comment ce choix a-t-il influencé son parcours ? Explorez les nuances et les histoires derrière nos prénoms et découvrez comment ils façonnent nos vies dès l’enfance jusqu’à l’âge adulte !

Les Prénoms : Un Voyage au Cœur de l’Identité

Le Rôle Crucial des Prénoms dans nos Existences

Chaque personne possède un prénom, qu’il soit courant ou singulier, et ce dernier peut engendrer à la fois fierté et embarras. Cet article explore la signification profonde et l’influence des prénoms sur notre vie quotidienne. Le réalisateur Hugo David partage son vécu avec un prénom qui a connu une forte popularité durant sa jeunesse.

une Naissance Sous le Signe de la Célébrité

Hugo David est né en 2000 à Tours, une époque où le prénom Hugo était en plein essor. Ses parents, Caroline et Rodolphe, avaient envisagé d’autres choix comme Enzo, également très en vogue à cette période. « Je pense que mes parents ont opté pour un prénom parmi les plus répandus en France plutôt qu’en hommage à Victor Hugo », confie-t-il.

Une Enfance Entourée d’Autres « Hugo »

Dès son plus jeune âge, Hugo se retrouve entouré d’autres enfants portant le même nom. Selon les statistiques de l’Insee,7 694 garçons ont été prénommés Hugo en 2000,faisant de ce prénom le quatrième plus populaire cette année-là. À l’école primaire,il côtoie plusieurs camarades appelés Thibault et autres prénoms similaires. Pour éviter toute confusion lors des appels en classe, les enseignants ajoutent souvent la première lettre du nom de famille après le prénom : ainsi devient-il rapidement « Hugo D. », un surnom auquel il s’habitue sans arduousé.

Pensées sur l’Identité Associée au Prénom

Le choix d’un prénom peut avoir un impact significatif sur notre identité personnelle tout au long de notre existence. Que ce soit pour se distinguer ou pour s’intégrer dans un groupe social spécifique, chaque individu développe une relation particulière avec son propre nom.

les prénoms ne sont pas simplement des désignations ; ils portent avec eux des récits et influencent nos interactions sociales depuis notre enfance jusqu’à l’âge adulte.

Divertissement

M. Night Shyamalan sous le feu des projecteurs : un procès pour plagiat ébranle sa série « Servant » !

Un procès captivant s’est ouvert à Riverside, en Californie, où M. Night Shyamalan fait face à des accusations de plagiat lancées par Francesca Gregorini. Elle affirme que sa série Servant, diffusée sur Apple TV+, est une copie de son film de 2013, The Truth About Emanuel, et réclame la somme colossale de 81 millions de dollars.

L’avocat de Gregorini a présenté des extraits troublants mettant en scène une mère et sa poupée. La défense soutient que le projet était déjà en développement avant la sortie du film. Qui sortira vainqueur ?

Affaire de Plagiat : M. Night Shyamalan sous le Feu des Projecteurs

Un procès pour plagiat a été lancé ce mardi à Riverside, en Californie, impliquant le réalisateur M. Night Shyamalan. La plaignante, Francesca Gregorini, affirme que la série servant, produite par Shyamalan pour Apple TV+, est une imitation directe de son film The Truth About Emanuel, sorti en 2013. Elle demande des dommages-intérêts s’élevant à 81 millions de dollars.

Accusations Détails et Comparaisons Éclairantes

L’avocat représentant Francesca Gregorini, Patrick Arenz, a présenté au jury des extraits comparatifs entre les deux œuvres. Ces séquences illustrent une mère prenant soin d’une poupée comme si c’était un véritable enfant, assistée par une nourrice. « C’est un cas flagrant », a-t-il déclaré devant le jury selon Variety. »Sans Emanuel, il n’y aurait pas eu de Servant. »

Divergences dans les Arguments Juridiques

En réponse aux allégations portées contre lui, l’équipe juridique défendant Shyamalan soutient que Tony Basgallop, le créateur britannique derrière la série Servant, avait commencé à développer ce projet bien avant la sortie du film de Francesca Gregorini.

« Elle cherche simplement à tirer profit d’un travail qu’elle n’a pas conçu », a affirmé l’avocate Brittany Amadi lors du procès.En 2020, une première plainte avait été rejetée ; néanmoins, la cour d’appel avait rouvert l’affaire en considérant qu’il existait un débat légitime concernant les « similarités substantielles » entre les deux œuvres.Cette affaire soulève des questions cruciales sur l’originalité dans le secteur cinématographique et pourrait avoir des conséquences significatives sur les droits d’auteur et la propriété intellectuelle dans l’univers du divertissement.

Divertissement

Une policière ivre et indisciplinée : une bagarre explosive éclate après un vol de voiture ! Plongez dans les rebondissements de cette affaire incroyable !

Actualité : Une nuit tumultueuse à Agen ! Dans un état d’ivresse, une femme d’une trentaine d’années a mordu une policière lors d’une palpation corporelle. Cette agression inattendue a causé trois jours d’incapacité pour la fonctionnaire, soulignant les dangers auxquels elle fait face au quotidien. La mise en cause, désormais convoquée sur procès-verbal, devra répondre de ses actes impulsifs devant la justice.

Restez avec nous pour découvrir l’évolution de cette affaire et bien plus encore !

Agression d’une Policière par une Femme en État d’Ébriété

Dans la nuit du 18 janvier, une femme d’une trentaine d’années, sous l’influence de l’alcool, a mordu une agente de police lors d’un contrôle corporel habituel. Cette agression a causé trois jours d’incapacité totale pour la fonctionnaire. En conséquence, l’individu concerné a été convoqué à comparaître suite à un procès-verbal établi.

Renforcement des Sanctions Judiciaires pour les Actes de Violence à Agen

Le 17 janvier aux alentours de 22 heures, une dispute s’est produite sur le boulevard de la Liberté à Agen, impliquant trois hommes. L’un des participants, avec des marques visibles sur son manteau, a déclaré avoir été attaqué au couteau par les deux autres. Ces derniers ont rejeté les accusations lors de leur interrogatoire. Déjà sous le coup d’une obligation de quitter le territoire (OQTF), ils ont reçu une nouvelle OQTF accompagnée d’une assignation à résidence. La victime n’a pas porté plainte et était introuvable à son domicile.

Affrontements et Tentative de Vol : Comparution au Tribunal en Avril

Un autre incident s’est produit à Villeneuve-sur-Lot où plusieurs individus se sont battus après avoir reçu des menaces liées à un vol automobile avorté. Le parquet a décidé de poursuivre trois passagers en leur proposant une comparution sur reconnaissance préalable de culpabilité (CRPC). Ils devront se présenter devant le tribunal local fin avril.

-

Business1 an ago

Business1 an agoComment lutter efficacement contre le financement du terrorisme au Nigeria : le point de vue du directeur de la NFIU

-

Général2 ans ago

Général2 ans agoX (anciennement Twitter) permet enfin de trier les réponses sur iPhone !

-

Technologie1 an ago

Technologie1 an agoTikTok revient en force aux États-Unis, mais pas sur l’App Store !

-

Général1 an ago

Général1 an agoAnker SOLIX dévoile la Solarbank 2 AC : la nouvelle ère du stockage d’énergie ultra-compatible !

-

Général1 an ago

Général1 an agoLa Gazelle de Val (405) : La Star Incontournable du Quinté d’Aujourd’hui !

-

Sport1 an ago

Sport1 an agoSaisissez les opportunités en or ce lundi 20 janvier 2025 !

-

Business1 an ago

Business1 an agoUne formidable nouvelle pour les conducteurs de voitures électriques !

-

Science et nature1 an ago

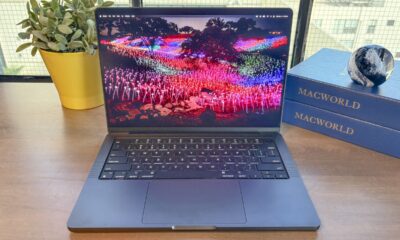

Science et nature1 an agoLes meilleures offres du MacBook Pro ce mois-ci !